4.1 NATURALEZA Y SIGNIFICADO DE LA MONEDA

Antiguamente se utilizaba el ganado cómo moneda. De ahí que antes de existir el vocablo moneda se empleara en su lugar el de pecunia (del latín pecus que significa ganado).

Si se intenta investigar el origen de la moneda, el primer taller en donde se acuñó moneda fue en la antigua Roma y que éste se localizaba junto al templo de Juno Maneta, por tanto, a las especies metálicas que en ese sitio se acuñaban, se les denomina manetas.

Por su parte, otros estudiosos afirman que el taller a donde se acuñaba la moneda se llamaba moneta. Y que por este hecho al templo cercano se le denominó de Juno Maneta,

El incremento de las transacciones y el aumento del comercio obligaron a buscar un medio de cambio, que reuniera en lo posible las siguientes condiciones: de fácil transporte; comodidad de depósito, peso y volumen; ligero y, en relación con el valor representado, permanencia e inalterabilidad de su materia y fraccionabilidad universalmente aceptada.

La moneda se presenta, según lo expuesto, al aparecer el cambio, el cual está condicionado por la división del trabajo. Los individuos, cuando mucho, podían aspirar a satisfacer sus necesidades con el producto de su propio trabajo.

AI no tener excedentes, era muy difícil que se pudiera presentar el cambio, por lo que se daba el caso de economías de autoconsumo. El cambio presenta entonces diferentes modalidades, entre las cuales se puede destacara los dones y como una forma más avanzada de estos, al trueque.

Al llevar a cabo sus actividades religiosas, los miembros de diferentes clanes llevaban a cabo intercambio de dones, llamado este intercambio pacifico o ceremonial. En ese estadio histórico no se había separado al individuo y los objetos, de ahí que, al darse un don o donativo, la persona que lo obtenía se sentía en cierta medida vasallo del donador y para librarse de esa dependencia otorgaba un don de más valor, por tanto, era más generoso aquel que otorgaba el don mayor.

4.2 EL INTERCAMBIO Y EL COMERCIO

4.2 EL INTERCAMBIO Y EL COMERCIO

4.2.1. El trueque: El trueque se define como: El cambio directo de un producto a una prestación contra otro producto y otra prestación. En el trueque no es necesario esperar la conmemoración religiosa; por tanto, se les denominó intercambios laicos.

El trueque libre o comercio mudo, se presenta cuando los integrantes de un pueblo depositan sus productos en determinado sitio. A continuación, se retiran. Los del pueblo vecino analizaban las mercancías dejadas y si les convenía toman algunas y dejaban otras a cambio. Por último, regresan los del pueblo que acudió en primer lugar a tomar los artículos dejados en el intercambio.

El trueque forzado o de pillaje con indemnización se presenta cuando entre tribus vecinas, una roba las cosechas de la otra y deja a cambio a la tribu robada parte de su caza o de su pesca con el propósito de evitar represalias.

4.2.2. INCONVENIENTES DEL TRUEQUE

1. Dificultad dé coincidencia en los deseos respectivos de quienes realizaban el trueque. Como ejemplo de esta dificultad se puede mencionar el siguiente. El señor "A" tiene en su poder carne, el señor “B" posee maíz, pero, ni el señor "A" desea maíz a cambio de su carne, ni el señor "B" está dispuesto a dar su maíz a cambio del articulo que se le ofrece.

2. Dificultad de concordancia en el valor de los bienes sujetos al intercambio. Si quienes consideraban intercambiar sus respectivos productos, creían que el valor de sus artículos era mayor, este hecho ocasionaba la necesidad dé ofrecer mercancías adicionales para que la operación se pudiera realizar.

3. Dificultad de transportación. En este caso si desea intercambiar ganado por maíz, resulta sumamente difícil cargar y transportar grandes volúmenes de mercancías para su posible intercambio.

4. Dificultad de establecer relaciones de intercambio en diversidad de mercancías. El trueque establece relaciones de valor entre mercancías agrupadas de dos en dos, por lo que se carece de un medio para poder expresar en forma global el valor de un bien específico. Así, por ejemplo, el trueque facilita la relación de intercambio entre carne y maíz por una parte y trigo y arroz por la otra. Sería difícil determinar la relación de intercambio entre carne y trigo o bien maíz y arroz en su forma general.

5. Dificultad de divisibilidad. Si el señor "Al” desea intercambiar un hacha por 500 manzanas y el poseedor de las manzanas está de acuerdo, no existiría ningún problema. Por el contrario, si quien posee manzanas sólo tiene 350, tendría un faltante de 150 y, por tanto, el dueño del hacha sólo estará dispuesto a darle 3/4 de la misma, pero al hacer esto, es indudable que pierda su valor y en consecuencia su utilidad.

6. Dificultad de durabilidad. Algunos bienes como leche, frutas, verduras, carne, etc., se descomponen pasado algún tiempo. De ahí que si el intercambio no se realiza en un tiempo específico no se efectuará nunca.

El trueque no es un buen procedimiento para intercambiar mercancías ni facilita la cuantificación de sus respectivos valores.

4.2.3. El comercio

Los grandes descubrimientos en la época de la Revolución Industrial: las vías de comunicación, la especialización y la división del trabajo contribuyeron para que la población mundial tuviera excedentes en los artículos que producía.

Gran parte del comercio total se efectúa entre los habitantes de una misma localidad o región, denominándose a este tipo de intercambio comercio interior o nacional.

Cuando, este tipo de intercambio se efectúa entre países, se denomina comercio internacional o exterior.

Con la moneda tanto las transacciones externas como internas se dinamizaron tanto para personas como para organizaciones y naciones.

4.3 EL DINERO Y SUS FUNCIONES

En una economía de mercado, las percepciones de los factores productivos consisten en sueldos y salarios, intereses, rentas y beneficios. Tales ingresos representan pagos por los factores productivos para la fabricación y venta de los bienes o de la prestación de servicios. Estos pagos se obtienen en forma discontinua, se gasta también en forma discontinua, ya que el tiempo del ingreso no coincide con el período de los egresos. Por lo general, nadie gasta el total de su ingreso, semanal, quincenal o mensual al momento de recibirlo.

El dinero tiene cuatro funciones las cuales se resumen así:

1. Medio de cambio (W.T. Newlyn, en su libro, Teoría Monetaria dice: "la función primordial, cuyo desempeño nos permite identificar al dinero, es la de fungir como medio de cambio".5)

2. Depósito de valor; función de activo. (Igualmente la diversidad de transacciones comprendidas en la producción de bienes o la prestación de servicios, implica cierto intervalo entre el pago y la percepción. De ahí que en un grado considerable, el dinero actúa como depósito de valor, debido a su empleo como medio de cambio; a esta función se le acostumbra denominar función de activo del dinero.)

3. Unidad de cuenta y,( El dinero actúa como unidad de cuenta cuando por su medio se contabiliza en una unidad común de valor todos los bienes y servicios terminados que produce una sociedad, en un lapso determinado, que por lo general es de un año (PIB).)

4. Patrón de pagos diferidos. (El dinero actúa como patrón de pagos diferidos cuando funciona como unidad media de cálculos, entre las transacciones financieras a través del tiempo. Pagos a crédito)

4.3.1 El dinero desde el punto de vista legal

Desde el enfoque jurídico el dinero presenta las siguientes características;

1. De curso legal. Se debe considerar que una moneda tiene curso legal, cuando por una decisión gubernamental no es posible rehusarse a recibirla en pago.

2. De curso legal y aceptación opcional. En este caso los cheques tienen curso legal, pero a quien le pagan con un cheque está en posibilidad de aceptarlo o no.

3. Poder liberatorio ilimitado. Es la facilidad que tiene un deudor de liberarse de sus deudas, respecto a su acreedor al pagar con dinero sus compromisos. En el caso de cumplir sus obligaciones pagando con moneda, se dirá que esta última tiene poder liberatorio limitado, es decir, paga sólo una parte de la deuda.

4. Acuñación y fundición prohibidas. Estas funciones se las reserva para sí, el gobierno, mediante la Banca Central ( o Banco de México).

4. Acuñación y fundición prohibidas. Estas funciones se las reserva para sí, el gobierno, mediante la Banca Central ( o Banco de México).

En otros países puede presentarse el caso contrario, es decir, la libre acuñación y fundición por parte de particulares, en esta forma:

El dinero está representado por billetes

y la moneda, por piezas metálicas.

4.4 EL CRÉDITO PRIVADO Y PÚBLICO

El crédito proviene de la palabra creeré, que significa tener fe en. El crédito es el cambio de una prestación presente, por una contra prestación futura.

En el transcurso de sus diarias operaciones una empresa compra insumos y materiales productivos de otras empresas. Registra la deuda en sus libros de contabilidad como cuentas por pagar a corto plazo (30 a 90 dias) o largo plazo (5,10,15 años).

Es evidente que el plazo para pagar, ayuda a las empresas a aumentar sus recursos monetarios. El crédito a más de 30 días también ayuda a las organizaciones para obtener recursos en dinero y así financiarse.

El crédito cuando se otorga por medio de la banca de desarrollo, se proporciona en condiciones preferentes en cuanto a plazo, tipo de interés, período para empezar a pagar, etc., se denomina "préstamo blando".

En México se proporciona entre otras por:

— El Banco Nacional de Comercio Exterior y

— Nacional Financiera, en otros a estas instituciones se les denomina también “BCA de segundo piso”

4.4.1. El ingreso público

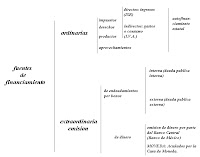

El ingreso público son las percepciones que recibe el Estado por medio de los impuestos, derechos, productos y aprovechamientos, la deuda pública interna y externa y la emisión de dinero para cumplir con sus funciones.

Las captaciones de recursos financieros provienen de la realización de actos o hechos jurídicos de la ciudadanía o de los sujetos, cuando dichos actos se enfrentan a lo prescrito por las leyes tributarias de los diferentes países.

El ingreso público se destina al gasto público, el cual se define como la cantidad de dinero que el Estado utiliza para el cumplimiento de sus funciones.

Los fines del gasto público se identifican plenamente con las finanzas públicas y, en general, son: de desarrollo económico, de seguridad y protección social y de elevación del nivel de vida.

Estos objetivos se enuncian a continuación

De desarrollo económico:

1. Para el desarrollo agropecuario (agricultura y ganadería).

2. Para el desarrollo de la industria de transformación.

3. Para el fomento de la minería. ,

4. Para el mejoramiento y desenvolvimiento de las, comunicaciones.

De seguridad y protección social (México)

1. Instituto Mexicano del Seguro Social (IMSS)

2. Instituto de Seguridad Servidos Sociales para los Trabajadores del Estado(ISSSTE)

3. Sistema Nacional para el Desarrollo Integral de la Familia (DIF)

4. Lotería Nacional para la Asistencia Pública.

5. Pronósticos Deportivos para la Asistencia Pública,

De elevación del nivel de vida (México)

1. Compaña Nacional de Subsistencias Populares (CONASUPO).

2. A través de la construcción de viviendas populares (de interés social).

3. Mediante la prestación de servicios públicos como: alumbrado; pavimentación, limpia, servicios de agua potable, construcción y sostenimiento de parques y jardines y centros deportivos, etc.

Fuentes de financiamiento del Estado

Como puede observarse, tanto el sector público como el privado necesitan recursos monetarios para cumplir con sus funciones.

Las diferencias entre el gobierno y las empresas, en sus respectivos campos de acción, se explican de la siguiente manera:

Finanzas públicas | Finanzas privadas |

1. Están dirigidas al manejo de los problemas de financiación de una macroeconómico (grandes agregados: desarrollo economía, seguridad y protección social y elevación del nivel de vida). | 1. Están dirigidas al manejo de los problemas de financiación de una microeconómica |

2. Minimizar el gasto y aprovechamiento de las inversiones para dar un mejor servicio público, | 2. Minimizar el gasto y un mayor aprovechamiento de la inversión para lograr un lucro. |

3. Se busca el bienestar colectivo | 3. Se busca el bienestar individual. |

4. La productividad de la inversión está guiada a satisfacer los intereses socioeconómicos colectivos, | 4. La productividad de la inversión esta guiada por los mecanismos del mercado de oferta y demanda. |

5. El presupuesto se constituye como elemento básico de la necesidad del gasto. | 5. El presupuesto se constituye en el pronóstico del ingreso. |

Las semejanzas de las empresas y el gobierno son las siguientes: 6

• La satisfacción de las necesidades materiales

• El bienestar material

• El mejoramiento de la economía

4.5. EL CRÉDITO BANCARIO

El desarrollo industrial del mundo ha experimentado avances espectaculares en este siglo, principalmente en las tres últimas décadas, producto de la aplicación de adelantos científicos y tecnológicos que han realizado y poseen los países altamente desarrollados, para los países en vías de desarrollo es importante la adquisición y adaptación de tecnología y predominantemente, de la inversión e innovación propia. Esto implica elevados costos, por lo que se debe disponer de los recursos financieros necesarios. Es en esta etapa en donde los bancos comerciales pueden financiar a las organizaciones productivas nacionales mediante el otorgamiento de recursos monetarios.

EMPRESAS | solicitan crédito | BANCO COMERCIAL |

BANCO COMERCIAL | Da crédito | EMPRESAS |

EMPRESAS | Pagan crédito e intereses | BANCO COMERCIAL |

Las empresas con el crédito pueden financiar sus actividades productivas.

Sin embargo, debe recordarse que las organizaciones pueden obtener financiamiento de otras fuentes como son:

1. Bolsa de valores.

2. Sociedades de inversión.

3. Uniones de crédito.

4. Reinversión de utilidades.

4.6 FUNCIONES DEL BANCO CENTRAL

Como excepción de los ordenamientos legales que prohíben los monopolios contenidos en el la constitución de los Estados Unidos Mexicanos, el Gobierno de México se reserva para sí el derecho a emitir billetes y acuñar moneda mediante un banco único.

Es importante señalar que el Banco Central o Banco de México está constituido por participación pública, aunque puede legalmente aceptarse, participación privada minoritaria. Por esto el gobierno federal siempre tiene mayoría en las decisiones económicas que se tomen, por lo que el sector gubernamental se apoya en el Banco Central y la SHCP para llevar a efecto las normas y procedimientos de su política monetaria.

A continuación se presentan algunas de las funciones de la Banca Central:

1. Banco de emisión de billetes (monopolio).

2. Banco de acuñación de moneda.

3. Banco guardián de las reservas metálicas de la nación.

4. El Banco Central y el mercado de cambios.

5. El Banco Central como guardián de las reservas en efectivo de los bancos comerciales.

6. El Banco Central como regulador del crédito y del medio circulante.

I, Banco de emisión de billetes. Tuvo relación en casi todos los países con el origen y el desarrollo de los bancos centrales. Hasta comienzos del siglo XX, fueran denominados bancos de emisión. La emisión de billetes se considera como patrimonio exclusivo del gobierno.

Paulatinamente se establecieron más bancos centrales, como consecuencia de la:

Paulatinamente se establecieron más bancos centrales, como consecuencia de la:

• Expansión del comercio.

• Necesidad de uniformar la emisión de billetes y

• Necesidad de regular el medio circulante, como medida de política monetaria y para tener un mejor control de las actividades económicas, concedieran a un banco el monopolio en la emisión de billetes. El monopolio, fue una de las variables fundamentales, que colaboraron; en la transformación de los Bancos Comerciales en Bancos Centrales con obligaciones y responsabilidades de carácter semipúblico.

2. Banco de acuñación de moneda; "La ley constitutiva del Banco de México otorga a éste el derecho de recibir todas las monedas que se acuñen en la Casa de la Moneda, para después ponerlas en circulación. En 1932; se estableció que la acuñación de monedas de plata de un peso o de valores mayores sólo podía ordenarlas el Banco Central. Hasta ahora la Casa de la Moneda no puede acuñar monedas si no se lo especifica el Banco de México.

3. Banco guardián de las reservas metálicas de la Nación. Función de recibir en depósito todos los fondos del Gobierno Federal con el propósito de hacerse cargo del servicio de Tesorería del gobierno. El Banco Central actúa como agente del Gobierno Federal a fin de colaborar en la deuda pública interna y externa en todo cobro o pago que debiera efectuarse en el extranjero y en todas las operaciones de tipo bancario que se requiera efectuar.

4. El Banco Central y el mercado de cambios. El tipo de cambio es el precio en términos de una moneda, en el cual otra moneda puede ser comprada o vendida en el mercado de cambios. La ley orgánica del Banco de México establece la autorización que tiene la organización para comprar y vender oro, plata y giros sobre el exterior; para recibir depósitos en moneda extranjera, además de comprar a los bancos comerciales sus documentos con preferencia sobre cualquier persona o institución y a igualdad de precio el oro y divisas que tengan sobrantes después de cumplir sus obligaciones legales.

5. El Banco Central como guardián de las reservas en efectivo de los bancos comerciales. Los bancos comerciales tienen la obligación legal de mantener reservas en efectivo en el Banco de México. Tal es el caso de la exigencia a los bancos comerciales que reciban depósitos a la vista, depósitos a plazos (más por medio de pagarés, con interés variable por la oferta y la demanda en el mercado) y depósitos en cuentas de ahorros (son registrados en una libreta y producen un interés del 20% anual para el ahorrador).

6. El Banco Central como regulador del crédito y del medio circulante. Las leyes que norman la actividad del Banco de México le proporcionan diversos medios de regulación del crédito y en forma general de medios de pagos mexicanos.

La tasa de interés que cobran los ahorradores (tasa pasiva) o bien la tasa que pagan quienes piden prestado dinero a los bancos comerciales, se establece por los mecanismos de mercado.

El Banco de México también interviene comprando y vendiendo valores, lo misino hacen los bancos comerciales cuando así les conviene, a este tipo de actividades se les llama operaciones de mercado abierto.

El banco gubernamental influye en la regulación del crédito al descontar documentos a los bancos comerciales del sistema. O bien, a su vez los descuenta, a esta operación se le denomina redescuento.

Después de estudiar lo expuesto podrá notarse el importante papel del Banco de México en la vida socioeconómica y política del país.

4.7 BANCA MÚLTIPLE

El sistema bancario, también acorde con la época actual, ha experimentado un crecimiento notable, a ello se debe que gran parte de los bancos comerciales se hayan constituido en banca múltiple.

Se entiende por banca múltiple a la sociedad que obtuvo concesión del Gobierno Federal para efectuar operaciones de:

• Depósito,

• Financieras y,

• Crédito hipotecario,

Sin que implique que, con base en la concesión que en cada caso se otorgó, se efectúen otras operaciones establecidas en la ley general de Instituciones de Crédito y Organizaciones Auxiliares como pudieron ser actividades:

• Hipotecarias.

• Capitalización.

• Fiduciarias.

• Ahorro, etc.

Cuando un banco comercial necesita transformarse en banca múltiple presenta solicitud al respecto a la S.H.C.P. con copias a la Comisión Nacional Bancaria y de Seguros, y al Banco de México.

En dicha solicitud anexó el proyecto de acuerdo con los lineamientos de la institución bancaria que solicita autorización para constituirse como banca múltiple. Además, debe presentar:

• Estados financieros.

• Plazo para constituirse como tal.

• Programas de captación de recursos.

• Otorgamiento de créditos y,

• Expansión geográfica.

Con la estatización bancaria, los Banco Comerciales modificaron su estructura es decir, sus acciones pertenecen en forma mayoritaria al gobierno federal; el porcentaje minoritario se encuentra en poder de particulares, de acuerdo con las últimas disposiciones vigentes.

Los Bancos Comerciales continúan proporcionando los mismos servicios al público, aunque ya no están constituidos como sociedades anónimas.

Las funciones bancarias se vieron modificadas al realizar la emisión de nuevos billetes como se señala en el siguiente cuadro;

Nominación billete | Fecha de expedición | Cotización | % de devaluación |

$ 10,000 $ 20,000 | 18 de marzo 1982 13 de noviembre 1985 | $38 x dólar $312.04 x dólar | 46.4 712.60 |

$ 50,000 $100,00 | 2 de diciembre 1986 2 de septiembre 1991 | $830.60 x dólar $3,045.40 x dólar | 166.18 266.65 |

Fuente: Periódico "El Universal". Sábado 7 de septiembre de 1991. Columna: En la línea, Félix Fuentes.

En 1989-1994 se decidió desincorporar las sociedades nacionales de crédito e instituciones de Banca múltiple, lo que significa que los particulares podrán ser accionistas de los Bancos; por ello de sociedades nacionales de crédito pasarán a ser sociedades anónimas. Este cambio se buscó para cumplir los siguientes objetivos:

1. Conformar un sistema financiero más eficiente y competitivo.

2. Garantizar una participación diversificada y plural en el capital, con objeto de alentar la inversión en el sector impedir fenómenos indeseables de concertación.

3. Vincular la aptitud y calidad moral de la administración de los bancos con un adecuado nivel de capitalización.

4. Asegurar que la Banca sea controlada por mexicanos.

5. Buscar obtener un precio justo por las instituciones, de acuerdo con una valuación basada en criterios generales y objetivos para todos los bancos.

6. Lograr la conformación de un sistema financiero balanceado,

7. Proporcionar las sanas prácticas financieras y bancarias.

Lo expuesto se sintetiza en la grafica de la pagina anterior.

Nuevos pesos;

El primero de enero de 1993, entra en circulación una nueva moneda, denominada nuevos pesos, en la que se quitan 3 ceros a la moneda; los propósitos de este cambio, entre otros son los siguientes:

Para qué se establece la medida:

1. Facilitar las transacciones en dinero más fácil decir N$25 ó N$2'0 que $25,000 ó $20,000

2. Facilitar la comprensión de cantidades muy grandes de dinero más sencillo comprender N$8, 500,000 que

$8, 500, 000,000 (ocho mil quinientos millones)

$8, 500, 000,000 (ocho mil quinientos millones)

3. Simplificar cálculos aritméticos es más simple dividir 20 / 5 que 20,000 / 5,000

Cronología del cambio monetario

FECHA | Característica |

28 febrero 1993 | Fin de la obligación de mantener marcados los precios de los bienes y servicios en la denominación de pesos viejos (se inició en nov. 1992). |

31 diciembre 1994 | Fecha supuesta de la publicación en el D.O. del decreto referente a la desmonetización de todos los billetes y monedas metálicas (fin de la emisión de pesos y monedas viejos). |

1 enero 1995 | Plazo máximo establecido para el canje de viejas piezas con denominaciones en centavos de peso, por piezas equivalentes. Únicamente se deberá usar el concepto de pesos o su equivalente, omitiéndose el concepto "nuevos". |

1 enero 1996 | Plazo máximo establecido para el canje de piezas viejas ya sean monedas o billetes. |

1 enero 1998 | Plazo máximo establecido para el canje de las monedas metálicas con la leyenda de "nuevos pesos" y por lo tanto en esta fecha perderán su poder liberatorio, igual sucederá con los billetes. |

Plazo máximo de cambio, que podría ser mayor o menor, en función de la rapidez con que se logre retirar y poner en circulación cada uno de los símbolos monetarios implicados.

4. Lograr el empleo más eficiente de los sistemas de cómputo y registroCon pesos y centavos se ahorra un dígito.

Con pesos sin centavos se ahorran tres dígitos.

Con pesos sin centavos se ahorran tres dígitos.

"El cambio de la unidad monetaria se hará en un proceso de tres etapas".

1. Los billetes y monedas que estuvieron en circulación hasta el 31 de diciembre de 1992.

2. Los que llevarán las expresiones y símbolos de "nuevos pesos" o sus equivalentes.

3. Los que definitivamente se constituyan como la unidad del sistema monetario de los Estados Unidos Mexicanos y que se identificarán nuevamente como "pesos" o sus equivalentes.

VALOR ACTUAL | NUEVO VALOR |

$ 2,915 | N$ 2.915 |

$29,375 | N$29.375 |

$43,689 | N$43.689 |

$423,730 | N$423.730 |

$ 2,915 | N$ 2.91 |

$ 29,375 | N$ 29.37 |

$ 43,689 | N$ 43.68 |

$423,730 | N$423.73 |

Las equivalencias en nuevos pesos se indican a continuación:

Producto 1 ———————— $ 1,915 ——————— N$ 1.91

2 ———————— $19,375 ——————— N$19.37

3 ———————— $23,689 ———————- N$23.68

$44,979, N$44.96

Qué pésimo lo que busca hacer este banco, en definitiva voy a https://tramitesbancarios10.com/como-llenar-un-cheque-banorte/, así no me conviene.

ResponderEliminarQue bueno sobre el crédito y los bancos, yo encontré en https://tramitesbancarios10.com/sucursales-banorte-que-abren-los-sabados/ referencias a más bancos dedicados a ello.

ResponderEliminar